深评:资源供得上车企全面电动化吗?

[汽车之家 深评]? 越来越多车企提出全电动化计划表,特斯拉前CTO斯特劳贝尔则“警告”到:目标很美好,但在供应链问题上要确保到什么程度,包括要追溯到矿山,车企并没有完全计算清楚。本篇文章想探讨在车企大规模推电动车的计划下,电池供应链的保障将面临哪些挑战?

1)电动汽车增速迅猛

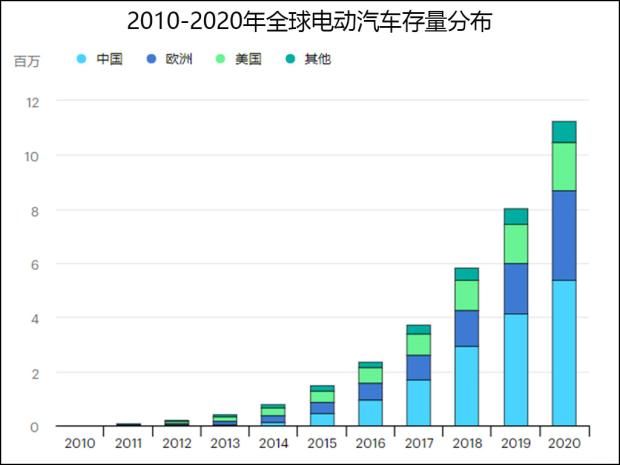

2020年底,全球共有1000万辆电动汽车的存量(中国540万、欧洲330万、美国180万,其他地区80万),相比2015年100万辆的存量已有很大跨越。到了今年,电动汽车销量增速进一步提高,1-9月中国电动汽车销量215.7万辆、美国42.44万辆,欧洲157.87万辆,这三大市场前三个季度就有416万辆,按照这个速度,2021年全球电动汽车销量有望冲击600万辆,几乎是之前存量的一半。

『中国占了全球电动汽车存量的一半』

向清洁能源的过渡,意味着从燃料密集型系统向材料密集型系统的转变。接下来的问题就是,当所有汽车企业都把电动汽车作为未来主要的开发平台,全力以赴开发电动汽车的时候,要问一句:支撑电池的材料够不够?

『IEA统计部分主流车企的电动化计划』

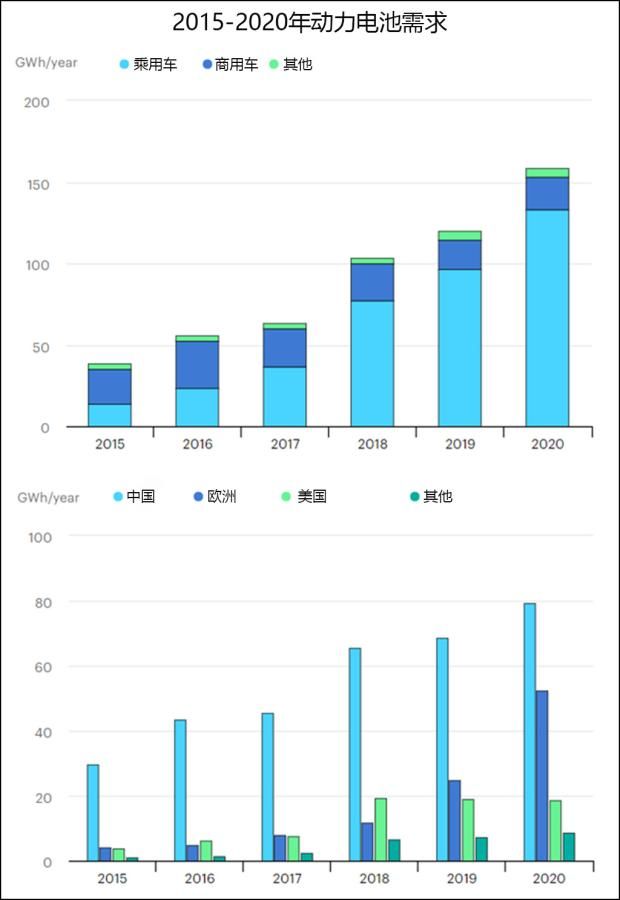

这个速度可以用数据来进行核对,2020年全球电池的需求才150GWh左右,可是中国9月份动力电池产量共计23.2GWh,1-9月产量134.7GWh,这基本和之前全球电动汽车的一年的需求相当,电池供应的需求膨胀速度太快了。

稳定的动力电池供应对实现清洁能源转型至关重要。根据SNE Research预测,到2023年新能源汽车的动力电池需求预计将达到406GWh,供应预计为335GWh,缺口约为18%;到2025年,供应缺口将达到40%。

2)上游材料资源紧俏

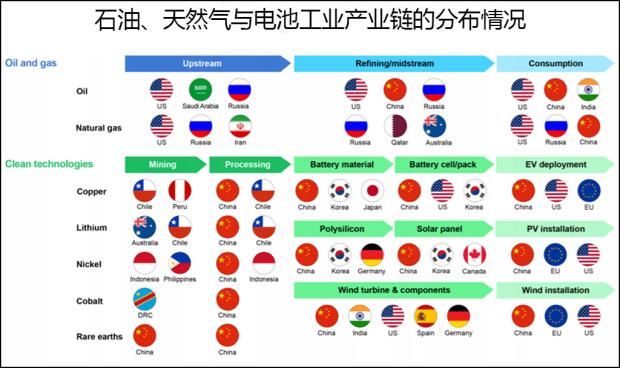

IEA(国际能源机构)在今年5月发布了一份电池资源约束报告《The Role of Critical Minerals in Clean Energy Transitions》,详细叙述了上游原材料锂、镍、钴、稀土等都制约着电动汽车大发展。

和石油产业集中在若干个国家一样,动力电池关键金属的供应也集中在少数几个国家。电动汽车销量和电池供应的持续爆发,对于上游资源端的需求是存在瓶颈的,而且涉及到长周期的资源开采问题,关键金属矿业项目从发现到投产平均需要16年时间,时间期限不太可能缩短,后续将引发供应安全担忧。

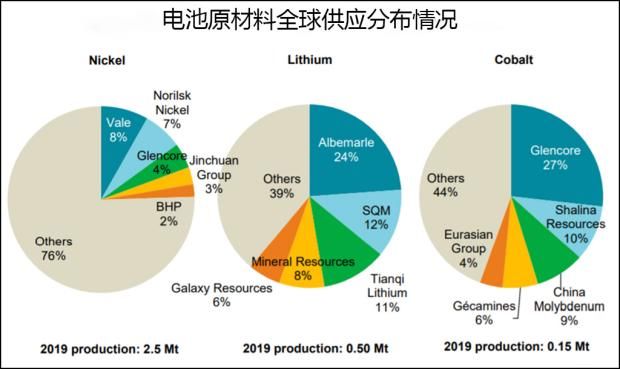

根据中国地质调查局全球矿产资源战略研究中心发布《全球锂、钴、镍、锡、钾盐矿产资源储量评估报告(2021)》的数据来看:全球锂矿(碳酸锂)储量1.28亿吨,资源量3.49亿吨,主要分布在智利、澳大利亚、阿根廷、玻利维亚等国。钴矿储量668万吨,资源量2344万吨,刚果(金)、印度尼西亚、澳大利亚等国最为富集。镍矿储量9063万吨,资源量2.6亿吨,印度尼西亚位居全球储量第一,澳大利亚、俄罗斯等国资源丰富。

对矿产资源匮乏的国家和地区而言,动力电池原材料需要进口是其发展新能源汽车的劣势。中国锂资源还算丰富,但碳酸锂品位相对较差,开采难度大;钴和镍资源缺乏,严重依赖进口。锂、钴、镍等矿石进口依存度分别高达80%、97%及80%。

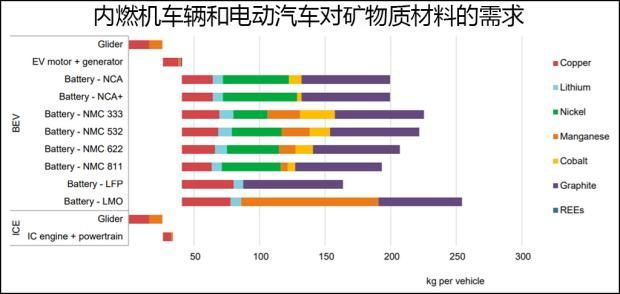

我们可以大致估算下使用量,一辆电动汽车锂的用量约为10kg,镍的用量50kg,钴大概也在10kg左右。由于全球钴资源越来越少,动力电池降钴是大趋势。正极材料高镍化是未来发展方向,镍的需求在未来将会增加。

『电动汽车使用的矿物质大约是传统汽车的六倍』

从电芯材料的拆解也可以来做一个核算,以特斯拉用的LG电池包为例,51.75kWh电芯的重量为201.68kg,对应的正极材料重量为80kg,对应镍的重量为65.57kg,钴的重量为4.8kg。如果我们以51.75kWh三元锂作为基准,100万辆Model 3三元锂版本车型(51GWh),需要6.5万吨镍,0.48万吨钴,消耗量不菲。

2020年全球锂(碳酸锂)消费量约40万吨、钴约17万吨、镍约240万吨。相对于现有储量,全球锂、镍、钾盐资源保障程度较高,钴的保障程度相对较低。基于此考虑,如果中国或者全球,大量使用磷酸铁锂的方案作为入门电动汽车的方案,整体的电池的需求其实是可以保证的。

3)什么是普适的技术路线?

在中国市场,动力电池的技术路线几经更迭。推广初期,磷酸铁锂电池由于成本低、安全性高、循环寿命长等优势占主导地位,2016年销量占比超过六成,而含有稀有金属材料的三元锂电池占比仅为22%。此后三年,由于补贴政策向更长的续航里程倾斜,拥有更高能量密度的三元锂电池开始占上风,2019年销量占比近7成,磷酸铁锂份额滑落至32%。

上一篇:五矿资源(01208):Dugald River矿山与能源供应商APA

下一篇:没有了